[사진=유진투자증권]

[사진=유진투자증권]

[뉴스투데이=임종우 기자] 유진투자증권은 주가가 반등하지 못했던 종목들에 관심을 둘 시점이라며 미국 증시에선 인프라와 에너지, 한국 증시에선 반도체와 PC 등을 각각 추천했다.

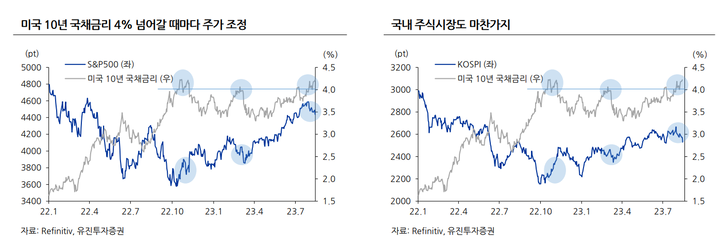

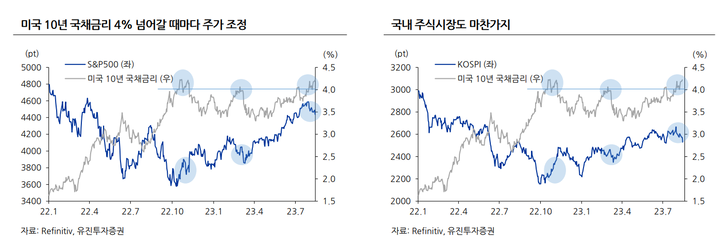

허재환 유진투자증권 연구원은 4일 보고서를 내고 "미국채 10년물 금리가 4%를 넘기면 주식시장이 힘을 쓰지 못한다"며 "기대수익률 5%의 현금이나 4%의 채권에 비해 주식시장의 매력이 떨어진다는 방증"이라고 설명했다.

허 연구원은 "미국은 연방준비제도(Fed, 연준)의 긴축에도 재정정책이 너무 완화적"이라며 "침체 우려에 비해 미국 경기가 좋고, 일본 통화정책 변화로 미국채 수요도 예전보다 감소했다"고 분석했다.

현재 금리 수준은 제로금리나 양적완화(QE) 시대가 종료됐음을 반영하는 2006~2007년 수준이다. 금리가 추가로 더 높아질 여력은 제한적이지만, 금리가 떨어지려면 유가가 하락하거나 미국 경기가 둔화돼야 한다.

허 연구원은 "본격적으로 미국 경기가 둔화되는 시점은 가계 저축이 어느정도 고갈되고, 기업들의 자금조달 부담이 커지는 올해 4분기 후반에서 내년 이후가 될 것으로 예상된다"고 내다봤다.

하지만 올해 4분기의 경우 중국 경기와 글로벌 제조업 싸이클에서 시장 반전의 계기가 나타날 수도 있다.

허 연구원은 "중국 우려가 금융위기로 전이될 가능성은 작으며, 실업률이 악화될 경우 지금보다 경기 방어를 위한 정책들이 강화될 확률이 커진다"고 진단했다.

이어 "한국과 미국 제조업 경기 싸이클도 오는 4분기 이후 강화될 가능성이 크다"며 "미국은 최근 3개 분기 연속으로 재고가 감소했고, 테크 관련 생산도 개선되고 있다"고 평가했다.

빅테크의 증시 주도력은 여전하지만, 실적 시즌 이후에는 엔비디아만 독주하고 있는 양상이다.

허 연구원은 "빅테크나 서비스 산업에 비해 그동안 오르지 못한 인프라나 에너지 등 후발 주자들의 반전에 관심을 둬야 한다"고 조언했다.

이어 "국내 주식시장에선 서서히 대형 수출주들에 대한 관심이 필요하다"며 "수출 저점에 가장 가까운 반도체 혹은 PC와 이미 저점을 지나고 있는 가전과 화장품, 기계류 산업에 대한 비중을 늘릴 필요가 있다"고 덧붙였다.